Informationen zur Überbrückungshilfe III

22. Januar 2021

Sehr geehrte Damen und Herren,

wie bereits auf unserem Facebook Kanal angekündigt, möchten wir Ihnen mit diesem Corona Newsletter die neuen Regelungen der Überbrückungshilfe III darstellen.

Gerade aufgrund der Änderungen, die sich in den letzten beiden Tagen ergeben haben, möchten wir Ihnen mit diesem Dokument nochmals einen ganzheitlichen Überblick über die nach derzeitigem Stand befindlichen Regelungen zu diesem Hilfsprogramm geben.

Bitte beachten Sie, dass wir nach jetzigem Stand davon ausgehen, dass sich – ebenso wie bei den Hilfsprogrammen der Überbrückungshilfe I und II – durch die zu erwartenden wöchentlich aktualisierten FAQ Kataloge weitere Ergänzungen und Klarstellungen im Laufe des Verfahrens ergeben werden.

Möglicherweise kann dies im Rahmen der durchzuführenden Schlussrechnung wieder zu Änderungen der zum Antragszeitpunkt beantragten Hilfen führen.

Wie bei den bisherigen Überbrückungshilfen sind wiederum mehrere Prüfschritte notwendig:

Förderfähiger Zeitraum, Ausschlüsse und Zeitpunkt der Beantragung/Abschläge

Der förderfähige Zeitraum beinhaltet die Zeit zwischen dem 1. November 2020 bis 30. Juni 2021.

Unternehmen, die November-/Dezemberhilfe erhalten, sind für diese beiden Monate nicht antragsberechtigt. Leistungen nach der Überbrückungshilfe II für die Monate November und Dezember 2020 werden auf die Überbrückungshilfe III angerechnet.

Die vorgesehenen Abschlagszahlungen und die vorgesehene Antragstellung sollen im Monat Februar 2021 starten. Die regulären Auszahlungen erfolgen wie auch schon bei der Überbrückungshilfe II und den außerordentlichen Wirtschaftshilfen über die Länder. Die regulären Auszahlungen sollen im Monat März 2021 starten.

Aufgrund der Erfahrungen mit den bisherigen Hilfsprogrammen erachten wir eine sachgerechte Antragstellung aller Voraussicht nach im Monat März als realistisch.

Erster Prüfungsschritt – Grundsätzliche Antragsberechtigung

Umsatzrückgang 30%

Unternehmen, die in einem Monat einen Umsatzeinbruch von mindestens 30 Prozent im Vergleich zum Referenzmonat im Jahr 2019 erlitten haben, können eine Förderung im Rahmen der förderfähigen Maßnahmen der Überbrückungshilfe III für den betreffenden Monat beantragen.

Das heißt, dass alle Unternehmen mit mehr als 30 Prozent Umsatzeinbruch für den jeweiligen Monat eine gestaffelte Fixkostenerstattung erhalten können. Es gibt nunmehr keine Differenzierung bei der Förderung nach unterschiedlichen Umsatzeinbrüchen und Zeiträumen, Schließungsmonaten und direkter oder indirekter Betroffenheit.

Sonderregelung neu gegründete Unternehmen

Unternehmen, die zwischen dem 1. Januar 2019 und dem 30. April 2020 gegründet worden sind, können als Vergleichsumsatz wahlweise den durchschnittlichen monatlichen Umsatz des Jahres 2019 heranziehen, den durchschnittlichen Monatsumsatz der beiden Vorkrisenmonate Januar und Februar 2020 oder den durchschnittlichen Monatsumsatz in den Monaten Juni bis September in Ansatz bringen. Alternativ können diese Unternehmen bei der Ermittlung des notwendigen Referenzumsatzes auf den monatlichen Durchschnittswert des geschätzten Jahresumsatzes, der bei der erstmaligen steuerlichen Erfassung beim zuständigen Finanzamt im „Fragebogen zur steuerlichen Erfassung“ angegeben wurde, abstellen. Für solche jungen Unternehmen ist die Gesamtsumme der Förderung in den Grenzen der einschlägigen Kleinbeihilfenregelung auf max. 800.000 Euro begrenzt

Zweiter Prüfungsschritt – Ermittlung der erstattungsfähigen Kosten

Die Erstattung der fortlaufenden fixen Betriebskosten wird gemäß folgender Positivliste vorgenommen:

1. | Mieten und Pachten für Gebäude, Grundstücke und Räumlichkeiten, die in unmittelbarem Zusammenhang mit der Geschäftstätigkeit des Unternehmens stehen. Kosten für ein häusliches Arbeitszimmer sind förderfähig, wenn sie für das Jahr 2019 steuerlich abgesetzt wurden. Sonstige Kosten für Privaträume sind nicht förderfähig. |

2. | Weitere Mietkosten, insbesondere für Fahrzeuge und Maschinen |

3. | Zinsaufwendungen für Kredite und Darlehen |

4. | Handelsrechtliche Abschreibungen für Wirtschaftsgüter des Anlagevermögens in Höhe von 50 Prozent des Abschreibungsbetrages, wobei für das Gesamtjahr ermittelte Abschreibungsbeträge pro rata temporis auf den jeweiligen Förderzeitraum anzupassen sind. |

5. | Finanzierungskostenanteil von Leasingraten |

6. | Ausgaben für notwendige Instandhaltung, Wartung oder Einlagerung von Anlagevermögen und gemieteten Vermögensgegenständen, einschließlich der EDV |

7. | Ausgaben für Elektrizität, Wasser, Heizung, Reinigung und Hygienemaßnahmen |

8. | Grundsteuern |

9. | Betriebliche Lizenzgebühren |

10. | Versicherungen, Abonnements und andere feste Ausgaben |

11. | Kosten für den Steuerberater, Wirtschaftsprüfer, vereidigten Buchprüfer oder Rechtsanwalt, die im Rahmen der Beantragung der Corona-Überbrückungshilfe anfallen |

12. | Kosten für Auszubildende |

13. | Personalaufwendungen im Förderzeitraum, die nicht von Kurzarbeitergeld erfasst sind, werden pauschal mit 20 Prozent der Fixkosten nach den Ziffern 1 bis 11 gefördert. Lebenshaltungskosten oder ein Unternehmerlohn sind nicht förderfähig. |

14. | Bauliche Modernisierungs-, Renovierungs- oder Umbaumaßnahmen bis zu 20.000 Euro pro Monat zur Umsetzung von Hygienekonzepten. Erstattet werden Kosten, die im Zeitraum März 2020 bis Juni 2021 angefallen sind. Außerdem können unter denselben Voraussetzungen auch Investitionen in Digitalisierung (z.B. Aufbau oder Erweiterung eines Online-Shops, Eintrittskosten bei großen Plattformen) einmalig bis zu 20.000 Euro als erstattungsfähig anerkannt werden. |

15. | Marketing- und Werbekosten maximal in Höhe der entsprechenden Ausgaben im Jahre 2019. Bei Unternehmen, die zwischen dem 1. Januar 2019 und dem 30. April 2020 gegründet wurden, Marketing und Werbekosten maximal in Höhe der entsprechenden Ausgaben für zwölf Monate in einem beliebigen Zeitraum seit Gründung |

|

|

| Sonderregelung Einzelhandel: Für Einzelhändler, die im Jahr 2019 aus ihrer regulären Geschäftstätigkeit einen Gewinn und im Jahr 2020 einen Verlust erwirtschaftet oder die erst im Jahr 2020 gegründet wurden und in diesem Jahr einen Verlust erwirtschaftet haben und die direkt von Schließungsanordnungen betroffen sind, wird die Abschreibungsmöglichkeit unter Ziffer 4 der förderfähigen Maßnahmen unter den folgenden Voraussetzungen auf das Umlaufvermögen erweitert, sofern es sich um Wertverluste aus verderblicher Ware oder sonst einer dauerhaften Wertminderung unterliegenden Ware (d.h. saisonale Ware der Wintersaison 2020/2021) handelt. Bei der Warenwertabschreibung können ausschließlich aktuelle Wintersaisonwaren und verderbliche Waren zum Ansatz gebracht werden, die vor dem 1. Januar 2021 eingekauft wurden. Die Warenwertabschreibung berechnet sich aus der Differenz der kumulierten Einkaufspreise und der kumulierten Abgabepreise für die gesamte betrachtete Ware. Sonstiger Aufwand bleibt dabei unberücksichtigt; dies gilt insbesondere für den Einkaufs- und Verkaufsaufwand. Von den so berechneten Warenabschreibungen können 100 Prozent als Fixkosten zum Ansatz gebracht werden. Dabei sind umfassende Dokumentations- und Nachweispflichten für den jeweiligen Verbleib bzw. die Wertentwicklung der Waren zu erfüllen. Insbesondere müssen für die Schlussabrechnung Inventurbewertungen oder andere stichhaltige Belege für Warenbestand und seine Veränderungen, inklusive Bewertung, vorgelegt werden. Eine eidesstattliche Versicherung und eine Bestätigung durch den prüfenden Dritten zur Wahrhaftigkeit und Vollständigkeit der Angaben ist vorzulegen. Näheres zur Berechnung der Warenwertabschreibungen werden die Vollzugshinweise regeln.. |

| Auf die Sonderregelungen für die Reisebranche, die Veranstaltungs- und Kulturbranche und die Pyrotechnik Branche wird wegen der Betroffenheit unserer Mandanten nicht weiter eingegangen. Bezüglich der Neustarthilfe für Soloselbstständige werden wir einen eigenen Corona Newsletter veröffentlichen. |

Dritter Prüfungsschritt – Berechnung der Zuschusshöhe in Abhängigkeit von der Umsatzentwicklung im Förderzeitraum

Die Fixkostenerstattung wird – analog der Überbrückungshilfe II – gestaffelt je nach Höhe des Umsatzeinbruchs vorgenommen:

Monatliche Fixkostenerstattung in Höhe von:

- 90 Prozent der Fixkosten bei mehr als 70 Prozent Umsatzeinbruch,

- 60 Prozent der Fixkosten bei Umsatzeinbruch zwischen 50 und 70 Prozent,

- 40 Prozent der Fixkosten bei Umsatzeinbruch von mehr als 30 Prozent

jeweils Fördermonat im Vergleich zum entsprechenden Vergleichsmonat des Jahres 2019.

Keine Erstattung bei Umsatzeinbruch von weniger als 30 Prozent im betreffenden Monat.

Vierter Prüfungsschritt – Maximale Förderungsbeträge und Abschlagshöhe

Der maximale Zuschuss beträgt 1,5 Millionen Euro pro Monat, sofern die Obergrenzen des europäischen Beihilferechts dies zulassen. Die Obergrenze nach EU-Recht liegt derzeit bei maximal vier Millionen Euro Zuschüsse insgesamt aus allen staatlichen Förderprogrammen (z.B. KfW-Schnellkredit, Soforthilfe, Überbrückungshilfe und November- /Dezemberhilfe). Die Bundesregierung setzt sich mit Nachdruck dafür ein, dass die Europäische Kommission den Rahmen deutlich erweitert um die verbesserten Bedingungen der Überbrückungshilfe III auch für größere Antragsfälle vollständig umsetzen zu können.

Antragsberechtigte der Überbrückungshilfe III erhalten bei ihrem Erstantrag als Vorauszahlung auf die endgültige Förderung durch die Bewilligungsstelle eine Abschlagszahlung in Höhe von 50 % der beantragten Förderung, jedoch höchstens 100.000 Euro für einen Monat.

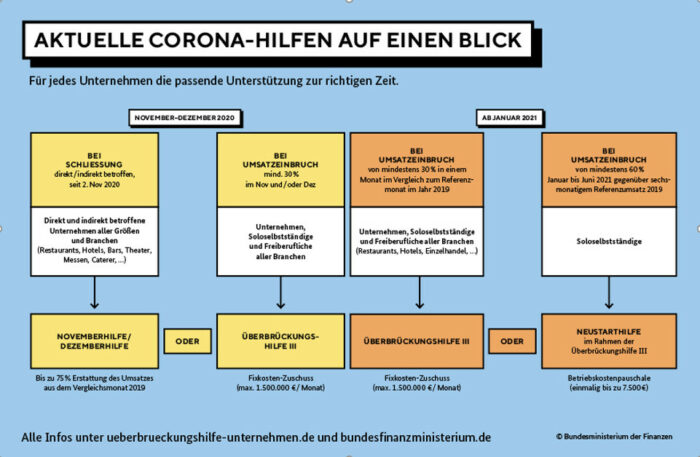

Folgendes Schaubild des Bundesfinanzministeriums von heutigen Tage verdeutlicht nochmals die Antragsvoraussetzungen und Förderhöhen, die in den letzten beiden Tagen angepasst worden sind:

Fünfter Prüfungsschritt – Prüfung der beihilferechtlichen Regelungen

Der Prüfung der beihilferechtlichen Regelungen kommt eine besondere Bedeutung zu.

Dieser Punkt hat im Verfahren der Überbrückungshilfe II zu erheblichem Diskussionsbedarf geführt, da durch diese notwendige Prüfung es faktisch nur zu einer Erstattung von Hilfsgelder kommt, wenn das Unternehmen im sog. beihilferechtlichen Zeitraum tatsächlich Verluste (sog. ungedeckte Fixkosten) erzielt hat. Bei einer deutlichen Gewinnschmälerungen (sei es nur auf ein ausgeglichenes Ergebnis) kommt es demnach bei der Überbrückungshilfe II nicht zu einer Erstattung der zuvor richtig berechneten Fixkosten. Problematisch ist dieser Punkt bei der Überbrückungshilfe II insbesondere, weil die detaillierte Ausgestaltung (dass Verluste vorhanden sein müssen) erst im Nachgang veröffentlicht wurde, so dass teilweise Anträge von Kollegen gestellt wurden, die nun im Nachgang mit der Schlussabrechnung zu Nachzahlungen der Unternehmen führen werden.

Wir möchten Ihnen im Folgenden einen groben Überblick über die bisherigen beihilferechtlichen Regelungen verschaffen, da dieser auch für die Beantragung der Überbrückungshilfe III von Bedeutung ist.

Folgende beihilferechtlichen Regelungen/Programme sind nach derzeitigem Stand vorhanden:

- Bundesregelung Kleinbeihilfen 2020

- Auf dieser Grundlage können sogenannte Kleinbeihilfen an Unternehmen gewährt werden. Höchstbetrag: 800.000 EUR pro Unternehmen bzw. Unternehmensverbund im Sinne des Beihilferechts.

- De-minimis-Verordnung

- Ohne Anmeldepflicht können einzelnen Unternehmen innerhalb von drei Steuerjahren grundsätzlich Beihilfen in Höhe von bis zu 200.000 EUR gewährt werden.

Kumulierung von Kleinbehilfen und De-minimis-Beihilfen

Bei Einhaltung der Kumulierungsvorschriften können Kleinbeihilfen und De-minimis-Beihilfen in Höhe von insgesamt bis zu 1 Mio. EUR pro Unternehmen bzw. Unternehmensverbund im Sinne des Beihilferechts gewährt werden.

- Bundesregelung Fixkostenhilfe 2020

- Nach der Bundesregelung Fixkostenhilfe 2020 können grundsätzlich Beihilfen als Beitrag zu den ungedeckten Fixkosten eines Unternehmens in Höhe von bis zu 3 Millionen EUR pro Unternehmen bzw. Unternehmensverbund im Sinne des Beihilferechts vergeben werden.

- Bei der Ermittlung der sog. ungedeckten Fixkosten sind eine Menge an Besonderheiten zu beachten, die an dieser Stelle den Rahmen des Dokumentes sprengen würden. Im ersten groben Überblick handelt es sich um die tatsächlich erlittene Verluste eines Unternehmens

- Im Falle von Antragstellern, bei denen es sich nicht um kleine oder Kleinstunternehmen (Unternehmen mit 50 oder mehr Beschäftigten oder einem Jahresumsatz bzw. einer Jahresbilanz von über 10 Mio. EUR), darf der Gesamtbetrag der gewährten Beihilfen, die beihilferechtlich auf die Bundesregelung Fixkostenhilfe 2020 gestützt sind, höchstens 70 Prozent der ungedeckten Fixkosten betragen, die dem Antragsteller im beihilfefähigen Zeitraum insgesamt entstehen

- Im Falle von kleinen oder Kleinstunternehmen (Unternehmen mit weniger als 50 Beschäftigten und einem Jahresumsatz bzw. einer Jahresbilanz von nicht mehr als 10 Mio. EUR), darf der Gesamtbetrag der gewährten Beihilfen, die beihilferechtlich auf die Bundesregelung Fixkostenhilfe 2020 gestützt sind, höchstens 90 Prozent der ungedeckten Fixkosten

Bei der Prüfung der beihilferechtlichen Regelungen muss analysiert werden, unter welche beihilferechtliche Regelung das jeweilige Hilfsprogramm zu subsumieren ist, damit man dann entscheiden kann, inwiefern eine weitere Überprüfung der Förderhöhe und Möglichkeit im Rahmen von sog. vorhandenen ungedeckten Fixkosten notwendig ist.

Die folgende Tabelle des Bundesfinanzministeriums gibt einen Überblick, auf welche beihilferechtlichen Regelungen sich die dort aufgeführten Corona-Hilfsprogramme des Bundes (keine abschließende Aufzählung) stützen.

Anwendung auf Überbrückungshilfe III

Die Überbrückungshilfe III sollte zunächst –analog der Überbrückungshilfe II unter das Programm der Bundesregelung Fixkostenhilfe 2020 eingeordnet werden. Dies hätte zur Konsequenz, dass in dem abschließenden Prüfschritt Verluste entstanden sein müssen, um überhaupt in den Genuss dieses Hilfsprogramms zu kommen.

Aufgrund der Aktualisierung und Verbesserung der Regelungen der Überbrückungshilfe III, in den letzten beiden Tagen vorgenommen worden sind, können Antragsteller wählen, nach welcher beihilferechtlichen Regelung sie die Überbrückungshilfe III beantragen.

- Wenn dies auf Basis der Bundesregelung Fixkostenhilfe geschieht (Zuschusshöhe 1 bis 4 Millionen Euro), ist zu beachten, dass aufgrund des europäischen Beihilferechts entsprechende Verluste nachgewiesen werden müssen. Eine Förderung ist je nach Unternehmensgröße bis zu 70 bzw. 90 Prozent der ungedeckten Fixkosten möglich.

- Bei staatlichen Zuschüssen von insgesamt bis zu 1 Million Euro kann die Bundesregelung Kleinbeihilfen-Regelung sowie die De minimis Verordnung genutzt werden ohne den Nachweis von Verlusten. Das ist ein wichtiger Unterschied zur Überbrückungshilfe II, die allein auf der Fixkostenregelung basiert und bei der stets ein Verlustnachweis erfolgen muss.

- Zu beachten ist zusätzlich, dass bisherige Beihilfen aus anderen Förderprogrammen (zum Beispiel aus der November oder Dezemberhilfe), die auf Basis der genannten beihilferechtlichen Grundlagen gewährt wurden, auf die jeweils einschlägige Obergrenze angerechnet werden.

Soweit Sie also die Bundesregelung Kleinbeihilfen sowie die De minimis Verordnung im Rahmen von 1 Mio. EUR noch nicht ausgeschöpft haben, empfiehlt es sich diese für die Beantragung der Überbrückungshilfe III zu wählen, weil dann der Prüfschritt, dass Verluste erlitten werden müssen, entfallen wird.

Wie schon die bisherigen Überbrückungshilfen wird auch das neue Programm in einem vollständig digitalisierten Verfahren beantragt und bearbeitet. Die Antragstellung erfolgt auch im neuen Verfahren über einen „prüfenden Dritten“, sodass die Antragsvoraussetzungen und die Höhe der Kosten weiterhin durch uns als Ihren Steuerberater bestätigt und verifiziert werden müssen.

Wie Sie dem Dokument insbesondere im Hinblick auf die beihilferechtlichen Regelungen entnehmen können, ist eine gewisse Komplexität bei Beantragung der entsprechenden Hilfsprogramme gegeben. Leider müssen wir den Hinweis – aufgrund der bisherigen Erfahrungswerte geben, dass sich im Laufe des Verfahrens aufgrund von derzeit nicht absehbaren Änderungen des Verfahrens, bei der Endabrechnung Abweichung ergeben können, die im schlimmsten Fall zu Nachzahlungen bzw. Rückzahlungen der Hilfen führen können. Der Tatbestand der Verlusterzielung bei der Überbrückungshilfe II (heißdiskutierte FAQ Note 4.16) wurde wie oben erwähnt erst nach dem Zeitpunkt der ersten Beantragungsmöglichkeit mit allen Details veröffentlicht.

Sollten Sie planen die Überbrückungshilfe III in Anspruch zu nehmen, möchten wir Sie bitten, sich frühzeitig mit uns in Verbindung zu setzen, damit wir gemeinsam auch eine zeitliche Planung vornehmen können und gemeinsam die nächsten Schritte besprechen können.

Wir hoffen Ihnen hiermit eine Hilfestellung bieten zu können und stehen für weitere Rückfragen gerne zur Verfügung.

Ihr Kanzleiteam

Klinkenberg & Kloubert

Haftungsausschluss:

Dieser Newsletter erhebt keinen Anspruch auf Vollständigkeit und Richtigkeit der aktuellen Informationen. Eine Haftung für veröffentlichte und dargestellte Inhalte kann daher nicht übernommen werden