Thema des Monats März 2022 – Steuerliche Betrachtung des Onlinehandels insbesondere am Beispiel von Amazon

28. Februar 2022

Der Onlinehandel boomt – gerade in Zeiten von Corona. Deshalb wollen wir in dem Thema des Monats die steuerlichen Besonderheiten rund um das Thema Onlinehandel näher beleuchten. Insbesondere werden wir nachfolgend auch auf das Verkaufsmodell Amazon eingehen.

A. Verkaufsmodelle

Das gesamte europäische Geschäft von Amazon läuft über die Tochtergesellschaft, Amazon EU S.a.r.l mit Sitz in Luxemburg.

Grundsätzlich bietet Amazon verschiedene Verkaufsmodelle an, mit unterschiedlich stark ausgeprägten Dienstleistungen, die wir nachfolgend kurz erläutern:

1. Verkauf und Versand durch Amazon

Dieser Fall ist sowohl umsatzsteuerlich als auch ertragsteuerlich der einfachste Fall. Hier verkauft der Unternehmer die Ware direkt an Amazon. Amazon veräußert die Ware an die Kunden im eigenen Namen und für eigene Rechnung weiter.

2. Marketplace-Modell

Über den sogenannten Marketplace können die Unternehmer ihre Ware selber, d.h. im eigenen Namen und auf eigene Rechnung, an die Kunden verkaufen. Der Marketplace stellt die digitale Verkaufsplattform für Onlinehändler dar. Amazon stellt dem Unternehmer lediglich die Verkaufsplattform (gegen Gebühren) zur Verfügung und bietet gleichzeitig verschiedene Dienstleistungen an

a) Versand der Waren durch den Unternehmer (Fulfillment by Merchant)

b) Versand der Waren durch Amazon in Deutschland (Fulfillment by Amazon)

c) Versand der Waren durch Amazon mit Nutzung des sog. CEE Programms

d) Versand der Waren durch Amazon in Europa (EU Fulfillment by Amazon bzw. Amazon Pan-EU-FBA)

a) Versand der Ware durch den Unternehmer (Fulfillment by Merchant)

Hierbei versendet der Unternehmer die Ware an den Kunden selbst. Die gesamte Versand- und auch Retouren-Abwicklung wird durch den Unternehmer in Eigenregie durchgeführt

Dieser Durchführungsweg wird auch Amazon-MFN (Merchant Fulfilled Network) bzw. Amazon-FBM (Fulfillment by Merchant) bezeichnet.

b) Versand der Ware durch Amazon in Deutschland (Fulfillment by Amazon)

Bei dieser Variante, kurz: Amazon-FBA (Fulfillment by Amazon), erfolgt die Durchführung des Warenversandes durch Amazon. Hierzu liefert der Unternehmer seine Ware in ein deutsches Amazon-Lager (mittlerweile betreibt Amazon in Deutschland 11 Logistikzentren) und Amazon übernimmt die weitere Logistik. Neben der reinen Logistikleistung übernimmt Amazon auch die Lagerhaltung, Kommissionierung der Waren und die Bearbeitung von Retouren.

c) Versand der Ware durch Amazon mit Nutzung des sog. CEE Programms

Beim CEE-Programm werden die Waren des Unternehmers sowohl in den deutschen Logistikzentren als auch in Polen oder Tschechien gelagert. Ein Großteil der Waren in den CEE Lagern in Polen und Tschechien wird in vielen Fällen wieder nach Deutschland oder in andere EU-Staaten verkauft.

d) Versand der Waren durch Amazon in Europa (EU Fulfillment by Amazon)

Bei diesem Modell bietet Amazon den Unternehmern den paneuropäischen Versand durch Amazon (Amazon-Pan-EU-FBA) an. Hierbei bietet Amazon den Unternehmern den Zugang zu den anderen europäischen Marktplätzen (Frankreich, Spanien, Italien, Niederlande, Polen Tschechien und Schweden) an.

Mögliche Lagerorte sind:

- Deutschland

- Polen

- Tschechien

- Italien

- Frankreich

- Spanien

- Schweden

- Niederlande

Bis zum 31. Dezember 2020 gehörte das Vereinigte Königreich noch zur EU und war Bestandteil des Amazon-Pan-EU-FBA-Verfahren.

Aufgrund des Brexit bietet Amazon seit dem 01. Januar 2021 diesen Service für UK jedoch nicht mehr an.

B. Umsatzsteuerliche Rechtsfolgen

Im Rahmen des Online-Handels lauern die größten Probleme im Bereich der Umsatzsteuer. Gerade wenn die Waren nicht nur ausschließlich in Deutschland versendet werden, sondern auch in das EU/EWR Ausland oder in das Drittland gelangen besteht erhöhter Handlungsbedarf betr. die korrekte umsatzsteuerrechtliche Würdigung. Dies gilt umso mehr, wenn daneben die Waren sogar in ausländische Warenlager (z.B. Tschechien oder Polen) verbracht werden.

Vor diesem Hintergrund befasst sich das nachfolgende Kapital ausschließlich mit den umsatzsteuerlichen Rechtsfolgen im Zusammenhang mit dem Online-Handel und stellt an kurzen Beispielen die einzelnen steuerlichen Konsequenzen dar.

1. Verkauf und Versand durch Amazon

Beispiel: Verkauf von Waren eines in Deutschland ansässigen Unternehmers in ein deutsches Warenlager von Amazon.

Da die Warenlieferung sich ausschließlich innerhalb von Deutschland abspielt, unterliegt die Lieferung der deutschen Umsatzsteuer.

2a. Verkauf und Versand der Waren durch den Unternehmer aus seinem deutschen Warenlager (Fulfillment by Merchant)

Bei diesem Fall müssen wiederum unterschiedliche Varianten betrachtet werden. Des Weiteren muss zwischen unterschiedlichen Empfängergruppen unterschieden werden (Lieferung an Privatkunden/Nichtunternehmer = B2C; Lieferung an andere Unternehmer = B2B):

Hiernach gibt es folgende vier Varianten die nachfolgend ausführlicher erläutert werden:

- Variante 1: An einen Abnehmer in Deutschland (B2C und B2B)

- Variante 2: An einen Nichtunternehmer im EU-Ausland (B2C)

- Variante 3: An einen Unternehmer im EU-Ausland (B2B)

- Variante 4: An einen Abnehmer in einem Drittland (B2C und B2B)

Variante 1: Lieferung an einen Abnehmer in Deutschland (B2B und B2C)

Da auch in diesem Fall die Lieferung sich ausschließlich in Deutschland abspielt, unterliegt die Lieferung der deutschen Umsatzsteuer.

Beispiel:

Unternehmer Robert Rundlich verkauft Tieftauchmuffen aus seinem Lager in Aachen an den Privatkunden oder Unternehmer in Köln.

Lösung:

Die Lieferung unterliegt der deutschen Umsatzsteuer in Höhe von 19 Prozent.

Variante 2: Lieferung an eine Privatperson/Nichtunternehmer im EU-Ausland

Voraussetzung: Der Unternehmer hat die Lieferschwelle von insgesamt 10.000 € innerhalb der EU nicht überschritten und nimmt auch nicht am OSS-Verfahren teil.

Exkurs:

Bis zum 30.06.2021 galt für jeden EU-Mitgliedsstatt eine Lieferschwelle für sog. Versandhandelslieferungen, die zwischen 35.000 € und 100.000 € lag. Erst nachdem die relevante Lieferschwelle überschritten war, musste man sich im EU-Ausland für umsatzsteuerliche Zwecke registrieren und die ausländische Umsatzsteuer abführen.

Seit dem 01. Juli 2021 sind die individuellen Lieferschwellen der einzelnen EU-Länder entfallen. Nunmehr gilt eine einheitliche EU-weite Lieferschwelle von 10.000 €. Sollte die Lieferschwelle überschritten werden, ist grundsätzlich eine Registrierung in den einzelnen EU-Ländern erforderlich. Wichtig in diesem Zusammenhang ist, dass die neue Lieferschwelle nicht pro EU-Land gilt, sondern für alle kumulierten EU-Lieferungen.

Im Rahmen der neuen einheitlichen Lieferschwelle in Höhe von 10.000 € wurde auch das neue sogenannte OSS-Verfahren eingeführt (One-Stop-Shop). Durch die deutliche Reduzierung der Lieferschwelle auf 10.000 €, müssten sich nunmehr sehr viele Online-Händler für umsatzsteuerliche Zwecke im EU-Ausland registrieren lassen. Diese Verpflichtung bedeutet für viele Unternehmer deutlich höhere administrative Kosten etc.

Das OSS-Verfahren soll jedoch den innergemeinschaftlichen Handel vereinfachen. Durch das OSS-Verfahren hat der Unternehmer jetzt die Möglichkeit auf die niedrige Lieferschwelle von 10.000 € zu verzichten, mit der gleichzeitigen Rechtsfolge, dass die EU-Umsätze bereits ab dem ersten Umsatz im EU-Ausland versteuert werden müssen. Die Vereinfachung liegt darin, dass der Unternehmer die ausgeführten EU-Umsätze an das Bundeszentralamt für Steuern melden muss. Weiterhin ist der Unternehmer verpflichtet die ausländische Umsatzsteuer an das Bundeszentralamt für Steuern zu bezahlen, dieses übernimmt die „Geldverteilungsrolle“ und leitet die ausländische Umsatzsteuer an die jeweilige ausländische Finanzbehörde weiter. Der Vorteil an dem neuen OSS-Verfahren ist, dass sich der Unternehmer nicht mehr generell für umsatzsteuerliche Zwecke in den anderen EU-Ländern registrieren lassen muss!

Wer am OSS-Verfahren teilnehmen möchte muss sich auf der Seite des Bundeszentralamtes für Steuern im Portal „Mein Bop“ registrieren. Die Registrierung zum OSS-Verfahren kann jederzeit erfolgen, die Teilnahme am OSS-Verfahren erfolgt dann jeweils zum Beginn des darauffolgenden Quartals.

Beispiel:

Unternehmer Robert Rundlich versendet Tieftauchmuffen aus seinem deutschen Lager im Jahr 2022 nach Frankreich in Höhe von 5.000 € netto sowie nach Italien in Höhe von 4.000 € netto.

Lösung:

Die Lieferschwelle in Höhe von 10.000 € (kumuliert!) wurde nicht überschritten. Weiterhin erfolgt auch keine freiwillige Teilnahme am OSS-Verfahren. Somit unterliegen die Lieferungen der deutschen Umsatzsteuer in Höhe von 19 Prozent.

Variante 3: Lieferung an einen Unternehmer im EU-Ausland (B2B)

Es handelt sich im umsatzsteuerlichen Sinne um eine sog. innergemeinschaftliche Lieferung.

Voraussetzung für eine innergemeinschaftliche Lieferung ist:

- Versendung der Ware erfolgt in das übrige Gemeinschaftsgebiet

- Abnehmer ist Unternehmer und erwirbt die Ware für sein Unternehmen

- Der Erwerb der Ware unterliegt im anderen Mitgliedsstaat den Vorschriften der Umsatzbesteuerung

Besondere Rechnungsvorschriften:

Im Zusammenhang mit einer innergemeinschaftlichen Lieferung sind besondere Rechnungsstellungsverpflichtungen zu beachten. Insbesondere muss beachtet werden, dass

- Kein Ausweis von Umsatzsteuer in der Rechnung

- Hinweis auf die Steuerbefreiung

- Angabe der USt-ID-Nummer des Leistenden und des Leistungsempfängers

Beispiel:

Unternehmer Robert Rundlich verkauft aus seinem Lager in Aachen Tieftauchmuffen an den polnischen Unternehmer nach Warschau.

Lösung:

Die Lieferung ist in Deutschland steuerbar aber umsatzsteuerbefreit. Der polnische Unternehmer muss die Ware in Polen der sog. Erwerbsbesteuerung unterwerfen.

Beachte:

Für den Nachweis, dass die Ware tatsächlich in das EU-Ausland gelangt ist, sind weitere Dokumentations- und Nachweispflichten erforderlich (Gelangensbestätigung, Spediteurbescheinigung, handelsrechtlicher Frachtbrief, gültige USt-ID-Nummer, etc.)

Variante 4: Lieferung an einen Abnehmer in einem Drittland (sowohl an einen Unternehmer als auch an eine Privatperson, B2C und B2B)

Beispiel:

Unternehmer Robert Rundlich liefert aus seinem Lager in Aachen Tieftauchmuffen an den chinesischen Privatkunden Ly. Die Track and Tracing Protokolle des Paketdienstleisters und die Ausgangsrechnungen liegen vor.

Lösung:

Die Lieferung ist in Deutschland steuerbar aber als steuerfreie Ausfuhrlieferung umsatzsteuerbefreit.

Beachte:

Für den Nachweis, dass die Ware tatsächlich in das Drittland gelangt ist, sind weitere Dokumentations- und Nachweispflichten erforderlich (Track and Tracing Protokolle oder Ausfuhrvermerke).

2b. Verkauf durch den Unternehmer und Versand der Waren durch Amazon in Deutschland (Fulfillment by Amazon)

Die Erläuterungen zum Verkauf und Versand der Waren durch den Unternehmer aus seinem deutschen Warenlager, siehe hierzu vorstehendes Kapitel 2a, gelten analog bei Inanspruchnahme des Versandservices von Amazon.

In diesem Fall stellt Amazon dem Unternehmer die Logistikleistung zur Verfügung und agiert somit wie ein reiner Logistikdienstleister und Vermittler.

2c. Versand der Waren durch Amazon (Fulfillment by Amazon) mit Nutzung des sog. CEE Programms

Das Amazon CEE Programm steht für „Central Eastern Europe“ und beinhaltet grundsätzlich die Logistikdienstleistung von Amazon, Waren des Unternehmens neben den Lagerorten in Deutschland auch in Polen und Tschechien einzulagern.

Die Intention von Amazon in diesem Zusammenhang ist recht einfach. Amazon bewirbt das CEE Programm mit Lager- und Transportkosten-Vorteilen für die Händler, da die osteuropäischen Lager grundsätzlich eine günstigere Warenlagerung ermöglichen. Im Umkehrschluss belegt Amazon alle Händler mit einer Art „Versandkosten-Strafgebühr“, die es nicht genehmigen, dass Amazon ihre Ware auch in die zwei osteuropäischen Lager transportiert.

Der Transport von Waren in das polnische oder tschechische Lager stellt im umsatzsteuerlichen Sinne eine sog. innergemeinschaftliche Verbringung dar, mit der Folge, dass im Ursprungsland (= Deutschland) grundsätzlich eine steuerfreie innergemeinschaftliche Lieferung und im Bestimmungsland (= Polen bzw. Tschechien) ein innergemeinschaftlicher Erwerb vorliegt.

Wichtig: Die Teilnahme am CEE Programm, mit der gleichzeitigen Lagerung von Waren in Polen und Tschechien, löst automatisch eine umsatzsteuerliche Registrierungspflicht in Polen und Tschechien aus – dies gilt auch nach Einführung des sog. One-Stop-Shop (OSS).

Zu beachten ist weiterhin, dass die Umlagerung der Waren in ein osteuropäisches Warenlager weitere Deklarationspflichten auslöst. Diese sind im Ursprungsland (=Deutschland):

- Erklärung des innergemeinschaftlichen Verbringens in der sog. Zusammenfassender Meldung (kurz: ZM)

- Ggf. Angabe der innergemeinschaftlichen Verbringung in der Intrastat-Meldung

- Erstellen einer sog. Pro-Forma-Rechnung in Deutschland mit gesetzlich definierten Pflichtangaben (beispielsweise die deutsche USt-ID-Nummer des Unternehmers sowie die vom Lagerland erteilte USt-ID-Nummer des Unternehmers)

In den osteuropäischen Ländern (Polen bzw. Tschechien) muss zunächst (d.h. vor der ersten Lieferung in das osteuropäische Lager) eine USt-ID-Nummer beantragt werden. Weiterhin muss sodann regelmäßig eine Erklärung über die innergemeinschaftlichen Erwerbe abgegeben werden.

Beispiel:

Amazon versendet Ware eines in Deutschland ansässigen Unternehmers aus einen polnischen Amazon-Lager an einen Kunden

Variante 1: Die Warenlieferung erfolgt an den Kunden (B2B oder B2C) in Polen

Lösung:

Der Versand der Ware aus dem polnischen Warenlager an den Kunden der in Polen ansässig ist unterliegt grundsätzlich der polnischen Umsatzsteuer. Die polnische Umsatzsteuer ist auf der Rechnung auszuweisen. Weiterhin sind die Umsätze in Polen zu deklarieren und die Umsatzsteuer ist in Polen abzuführen.

Variante 2: Die Warelieferung erfolgt an einen Kunden in Deutschland

Lösung:

Sofern der Kunde ein Unternehmer mit Sitz in Deutschland ist handelt es sich um eine innergemeinschaftliche Lieferung. Die Lieferung ist in Polen steuerbar aber umsatzsteuerbefreit.

Wenn die Lieferung an eine Privatperson erfolgt muss zunächst differenziert werden, ob die EU-einheitliche Lieferschwelle von insgesamt 10.000 € überschritten ist. Ist die Lieferschwelle nicht überschritten unterliegt die Warenlieferung grundsätzlich im Ursprungsland (=Polen) der polnischen Umsatzsteuer. Sofern die Lieferschwelle überschritten ist bzw. die Teilnahme am OSS-Verfahren wurde in Polen angemeldet unterliegt die Warenlieferung im Bestimmungsland (=Deutschland) der deutschen Umsatzsteuer.

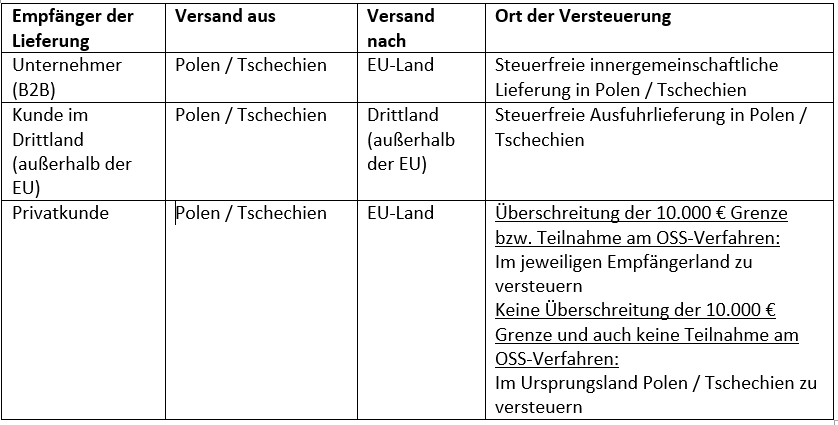

Die nachfolgende Tabelle stellt die unterschiedlichsten Fallkonstellationen dar:

2d. Versand der Waren durch Amazon in Europa (Amazon-PAN-EU-FBA)

Bei diesem Modell bietet Amazon den Unternehmern den paneuropäischen Versand durch Amazon (Amazon-Pan-EU-FBA) an. Hierbei bietet Amazon den Unternehmern den Zugang zu den anderen europäischen Marktplätzen (Frankreich, Spanien, Italien, Niederlande, Polen, Tschechien und Schweden) an.

Mögliche Lagerorte sind:

- Deutschland

- Polen

- Tschechien

- Italien

- Frankreich

- Spanien

- Niederlande

- Schweden

Im Unterschied zu dem Amazon CEE-Programm können die Waren neben Polen und Tschechien auch in Italien, Frankreich, Spanien, Schweden und den Niederlanden gelagert und direkt versendet werden.

Bei der Teilnahme am Amazon-PAN-EU-FBA Verfahren ist zwingend eine umsatzsteuerliche Registrierung in den einzelnen Ländern erforderlich.

Bis vor kurzem war bei Teilnahme am Amazon-PAN-EU-FBA Verfahren standardmäßig die Einlagerung der Waren in allen FBA-Lagern in allen vorstehenden Ländern vorgesehen.

Seit 2021 können die PAN-EU-Lagerländer jetzt einzeln ausgewählt werden.

Die umsatzsteuerliche Behandlung erfolgt grundsätzlich wie in dem vorstehenden Kapital (siehe Abschnitt 2c. Versand der Waren durch Amazon (Fulfillment by Amazon) mit Nutzung des sog. CEE Programms). Um Wiederholungen zu vermeiden wird daher grundsätzlich auf das vorstehende Kapital verwiesen, hier insbesondere auf die zusammenfassende Übersicht.

3. Sonderfall Großbritannien und der Brexit

Durch den Austritt von Großbritannien aus der EU ist seit dem 01.01.2021 Großbritannien ein Drittland. Dies hat wesentliche Auswirkungen sowohl im Zoll- als auch im steuerrechtlichen Bereich.

Grundsätzlich muss für die umsatzsteuerliche Würdigung zunächst unterschieden werden, ob über einen eigenen Shop oder einen Marktplatz (ebay, Amazon usw.) verkauft wird. Weiterhin ist der Gesamtwert der Warenlieferung relevant.

Wichtig: Warenlieferungen bis 135 Pfund (netto und exklusive Transportkosten) sind in Großbritannien von der Einfuhrumsatzsteuer befreit! Wichtig ist zu beachten, dass jedoch jede Lieferung unabhängig von der Höhe der Warenlieferung in Großbritannien der „normalen“ Umsatzsteuer unterliegt.

In den nachfolgenden Beispielen werden die umsatzsteuerlichen Rechtsfolgen des Brexit anhand verschiedener Varianten dargestellt.

Variante 1: Verkauf über eigenen Webshop; Warenwert bis max. 135 Pfund

Beispiel:

Unternehmer Robert Rundlich liefert über seinen eigenen Webshop Ware aus der EU (beispielsweise Deutschland) direkt nach Großbritannien. Der Warenwert soll max. 135 Pfund betragen.

Lösung:

In Deutschland handelt es sich grundsätzlich um eine steuerfreie Ausfuhrlieferung. In Großbritannien ist die Warenlieferung steuerpflichtig. Somit muss sich Robert Rundlich in Großbritannien umsatzsteuerlich registrieren und Umsatzsteuer deklarieren und abführen.

Sofern es sich bei dem Abnehmer um einen in Großbritannien registrierten Unternehmer handelt, greift das sog. Reverse-Charge-Verfahren. D.h. in diesem Fall wäre Robert Rundlich nicht verpflichtet die Umsatzsteuer abzuführen, da die Umsatzsteuerschuld auf den Unternehmer als Abnehmer übergeht. Voraussetzung ist, dass der Unternehmer eine gültige britische USt-ID zur Verfügung stellt.

Variante 2: Verkauf über eigenen Webshop, Warenwert über 135 Pfund

Beispiel:

Unternehmer Robert Rundlich liefert über seinen eigenen Webshop Ware aus der EU (beispielsweise Deutschland) direkt nach Großbritannien. Der Warenwert soll über 135 Pfund betragen.

Lösung:

In Deutschland handelt es sich grundsätzlich um eine steuerfreie Ausfuhrlieferung. Bei Einfuhr der Ware in Großbritannien entsteht die sog. Einfuhrumsatzsteuer. Die Einfuhrumsatzsteuer kann wieder im Rahmen der umsatzsteuerlichen Meldungen in Großbritannien als Vorsteuer abgezogen werden. Im Ergebnis handelt es sich zunächst um ein Nullsummenspiel. Jedoch unterliegt die Warenlieferung der „normalen“ Umsatzsteuer“. Somit muss sich Robert Rundlich auch in diesem Fall in Großbritannien umsatzsteuerlich registrieren und Umsatzsteuer deklarieren und abführen.

Variante 3: Verkauf über einen Marktplatz; Warenwert bis max. 135 Pfund

Beispiel:

Unternehmer Robert Rundlich liefert über Amazon und Co. Ware aus der EU (beispielsweise Deutschland) nach Großbritannien. Der Warenwert soll max. 135 Pfund betragen.

Lösung:

In Deutschland handelt es sich grundsätzlich um eine steuerfreie Ausfuhrlieferung.

In Großbritannien wird eine steuerpflichtige Warenlieferung des Marktplatzes (d.h. Amazon, ebay etc.) an den Endkunden fingiert. Somit muss sich Robert Rundlich in Großbritannien umsatzsteuerlich nicht registrieren lassen, sofern er nur solche Warenlieferungen ausführt. Der Marktplatz muss die Umsatzsteuer abführen und leitet den Nettowert nach Abzug von weiteren Gebühren an Robert Rundlich weiter.

Sofern es sich bei dem Abnehmer um einen in Großbritannien registrierten Unternehmer handelt, greift das sog. Reverse-Charge-Verfahren. D.h. in diesem wäre der Marktplatz nicht verpflichtet die Umsatzsteuer abzuführen, da die Umsatzsteuerschuld auf den Unternehmer als Abnehmer übergeht. Voraussetzung ist, dass der Unternehmer eine gültige britische USt-ID zur Verfügung stellt.

Variante 4: Verkauf über einen Marktplatz, Warenwert über 135 Pfund

Beispiel:

Unternehmer Robert Rundlich liefert über Amazon und Co. Ware aus der EU (beispielsweise Deutschland) nach Großbritannien. Der Warenwert soll über 135 Pfund betragen.

Lösung:

In Deutschland handelt es sich grundsätzlich um eine steuerfreie Ausfuhrlieferung.

Bei Einfuhr der Ware in Großbritannien entsteht die sog. Einfuhrumsatzsteuer. Die Einfuhrumsatzsteuer kann wieder im Rahmen der umsatzsteuerlichen Meldungen in Großbritannien als Vorsteuer abgezogen werden. Im Ergebnis handelt es sich zunächst um ein Nullsummenspiel. Jedoch unterliegt die Warenlieferung der „normalen“ Umsatzsteuer“. Somit muss sich Robert Rundlich auch in diesem Fall in Großbritannien umsatzsteuerlich registrieren und Umsatzsteuer deklarieren und abführen.

Variante 5: Warenlieferung zunächst in ein Amazon Warenlager in Großbritannien

Beispiel:

Unternehmer Robert Rundlich liefert seine Ware zunächst selber in ein Amazon Warenlager in Großbritannien um weiterhin das Fulfillment by Amazon (FbA) Verfahren zu nutzen. Der Warenwert ist bei dieser Vorgehensweise nicht relevant.

Hinweis: Amazon hat Großbritannien aus dem Pan EU Programm herausgenommen, sodass Amazon die Ware selber nicht aus der EU nach Großbritannien transportiert.

Lösung:

In Deutschland handelt es sich grundsätzlich um einen nicht steuerbaren Umsatz, d.h. es entsteht keine deutsche Umsatzsteuer.

In Großbritannien unterliegt die Ware grundsätzlich der Einfuhrumsatzsteuer (und ggf. Zoll). Die Einfuhrumsatzsteuer kann wieder im Rahmen der umsatzsteuerlichen Meldungen in Großbritannien als Vorsteuer abgezogen werden.

Wird sodann die Ware aus dem Fulfillment-Center in Großbritannien heraus verkauft, wird eine steuerfreie Lieferung von Robert Rundlich an den Marktplatz sowie eine steuerpflichtige Lieferung vom Marktplatz an den Kunden unterstellt. Robert Rundlich muss die steuerfreie Warenlieferung (an den Marktplatz) in Großbritannien erklären.

In den Fällen in dem der Marktplatz (Amazon, eBay etc.) Schuldner der Umsatzsteuer ist, muss beachtet werden, dass der Händler keine Rechnung an den Kunden versendet. Dies muss im ERP-System entsprechend hinterlegt werden.

Wichtig: In allen Fällen der steuerfreien Ausfuhr bzw. nicht steuerbaren Umsatz muss zwingend darauf geachtet werden, dass die Ausfuhrnachweise korrekt geführt werden. Ansonsten besteht die Gefahr, dass in Deutschland zusätzlich die gesetzliche Umsatzsteuer von 19 % / 7 % geschuldet wird.

Sonderfall Nordirland: Lieferungen nach Nordirland ab dem 01.01.2021

Nordirland gehört im umsatzsteuerlichen Sinne weiter zur EU. Vor diesem Hintergrund gelten die Regelungen, die auch für Warenlieferungen innerhalb der EU gelten. Somit kann für Warenlieferungen aus der EU an nordirische Privatpersonen das One-Stop-Shop-Verfahren genutzt werden.

4. Sonderfall Schweiz

Warenlieferungen in die Schweiz stellen in Deutschland steuerfreie Ausfuhrlieferungen dar.

Für sog. Kleinsendungen (Warenwert <= CHF 65 bei einem Steuersatz von 7,7% bzw. CHF 200 bei einem Steuersatz von 2,5 %) fällt bei der Einfuhr der Waren in der Schweiz keine Einfuhrumsatzsteuer an.

Sollte in einem Kalenderjahr jedoch von der Einfuhrumsatzsteuer befreite Kleinsendungen von mehr als CHF 100.000 in die Schweiz gesendet werden, so wird der Unternehmer in der Schweiz mit allen Warenlieferungen (auch die nicht unter die Kleinsendungen fallen) umsatzsteuerpflichtig.

Für Warenlieferungen in die Schweiz die nicht unter die sog. Kleinsendungen fallen entsteht Einfuhrumsatzsteuer an der Grenze, sofern die Kleinsendungsgrenze von CHF 100.000 nicht überschritten wurde.

Beispiel 1:

Robert Rundlich liefert Waren von Deutschland in die Schweiz. Die sog. Kleinsendungen betragen CHF 150.000. Die Warenlieferungen, bei denen es sich nicht um sog. Kleinsendungen handelt, betragen CHF 70.000.

Lösung:

Robert Rundlich muss sich aufgrund der Kleinsendungen in der Schweiz für umsatzsteuerliche Zwecke registrieren lassen und die Rechnungen (ob Kleinsendungen oder nicht) an die Schweizer Kunden unter Ausweis von Schweizer Umsatzsteuer stellen.

Beispiel 2:

Robert Rundlich liefert Waren von Deutschland in die Schweiz. Die sog. Kleinsendungen betragen CHF 50.000. Die Warenlieferungen, bei denen es sich nicht um sog. Kleinsendungen handelt, betragen CHF 370.000.

Lösung:

Aufgrund des Umstandes, dass Robert Rundlich mit den Kleinsendungen nicht über die Grenze von CHF 100.000 gelangt, löst er keine Umsatzsteuerpflicht aus. Für die Lieferungen, die keine Kleinsendungen sind entsteht jedoch Einfuhrumsatzsteuer (die i.d.R. vom Kunden in der Schweiz übernommen werden).

Beginn und Ende der Umsatzsteuerpflicht

Die Umsatzsteuerpflicht beginnt ab dem Folgemonat, nach dem die Umsatzgrenze von CHF 100.000 aus Kleinsendungen überschritten wurde.

Die Umsatzsteuerpflicht endet zum Ende desjenigen Kalenderjahres, in dem die Umsatzgrenze aus Kleinsendungen nicht mehr erreicht wird.

Konsequenzen aus der Steuerpflicht in der Schweiz:

- Eintragung in das Schweizer MwSt-Register (umsatzsteuerliche Registrierung)

- Fiskalvertreter erforderlich

- Bankbürgschaft erforderlich

- Ausweis von Schweizer Umsatzsteuer in den Rechnungen

- Deklarationspflichten in der Schweiz

C. Ertragsteuerliche Aspekte

Glücklicherweise sind die Regelungen betr. die Ertragsteuern (Einkommensteuer, Gewerbesteuer und Körperschaftsteuer) deutlich schlanker und unkomplizierter als bei der Umsatzsteuer.

Grundsätzlich bleibt es bei der Besteuerung in Deutschland, wenn ein Versandhandelsunternehmen /Online-Händler international expandiert und Waren in das Ausland verkauft und versendet.

Lediglich in den Fällen in denen im Ausland eine sog. Betriebsstätte begründet wird, kann es zu einer Besteuerung im Ausland kommen.

Insbesondere im sog. OECD-Musterabkommen wird in Artikel 5 Abs. 4 ein Negativkatalog an Einrichtungen und Anlagen aufgezählt, die keine ausländischen Betriebsstätten begründen. Hierunter fallen zum Beispiel auch Einrichtungen, die ausschließlich zu Lagerung von Gütern bestimmt sind. Vorstehende OECD-Musterabkommen werden in der Regel in den von Deutschland abgeschlossenen Doppelbesteuerungsabkommen inhaltlich übernommen, sodass Online-Händler, die im Ausland Warenlager unterhalten, grundsätzlich keine ausländische Betriebsstätte begründen. Folglich fallen die Ertragsteuern (Einkommensteuer, Gewerbesteuer und Körperschaftsteuer) in der Regel ausschließlich in Deutschland an.

D. Vorgehensweise in der Praxis

Grundsätzlich muss zunächst bei Verkauf über Amazon geklärt werden, welche Dienstleistungen von Amazon in Anspruch genommen werden.

- Wird das Amazon-FBA Verfahren genutzt?

- Wird am sog. CEE-Programm teilgenommen?

- Wird Amazon-PAN-EU-FBA genutzt?

Hiernach klärt sich zunächst, in welchen Ländern Ware gelagert und aus welchen Ländern diese Ware versendet wird.

Derzeit kann es eine umsatzsteuerliche Registrierungspflicht betr. die Lagerstandorte in den folgenden Ländern geben:

- Deutschland

- Polen

- Tschechien

- Italien

- Frankreich

- Spanien

- Schweden

- Niederlande

Weiterhin müssen die nachfolgenden Fragen exemplarisch geklärt werden:

- Wie werden die Ausgangsrechnungen erstellt?

- Welche Software wird eingesetzt und wie wird ggf. die Lieferschwelle (von 10.000 € EU-weit) überwacht.

- Wie werden die innergemeinschaftlichen Verbringungstatbestände dokumentiert (Umlagerung der Waren von Deutschland in europäische Amazon-Lager)

- Wie wird die Umsatzgrenze für sog. Kleinsendungen in die Schweiz überwacht?

- Soll bzw. wird das sog. OSS-Verfahren genutzt?

- Kann gewährleistet werden, dass Ursprungs- und Bestimmungsland für jede Lieferung nachvollzogen werden können? Ist die Ausstellung der Ausgangsrechnung mit dem korrekten länderspezifischen Umsatzsteuersatz gewährleistet?

- Sind die erforderlichen Registrierungsprozesse im EU-Ausland bereits abgeschlossen und liegen die entsprechenden USt-ID-Nummern/Steuernummern vor?

- Werden die in den EU-Ländern + Deutschland deklarierten steuerpflichtigen Umsätze mit dem Gesamtumsatz des Unternehmens verprobt?

Fazit

Wie der vorstehende Beitrag zeigt, sollte man sich bevor (!!!) ein bestimmtes Dienstleistungspaket von Amazon gewählt wird, gründliche Gedanken über die hiermit zusammenhängenden umsatzsteuerlichen Rechtsfolgen machen. Die Teilnahme am sog. Amazon FBA Verfahren mit Nutzung des CEE-Programms bzw. die Teilnahme am Amazon PAN-EU-FBA Verfahren führt direkt zu höherem organisatorischem Aufwand bzw. damit einhergehend zu weitreichenden Steuerpflichten im Ausland. Vor diesem Hintergrund sollte die Teilnahme an diesen Programmen zunächst mit dem Steuerberater abgestimmt werden, um sicherzustellen, dass überhaupt die erforderliche Datenbasis für künftige steuerliche Meldungen und Deklarationspflichten gewährleistet werden kann.

Sollten Sie weitere Fragen zu dieser Thematik haben, können Sie sich gerne mit uns in Verbindung setzen.

Ihr Kanzleiteam

Klinkenberg & Kloubert