Thema des Monats September 2023 – Meldepflichten im Auslandszahlungsverkehr nach Außenwirtschaftsgesetz (AWG) und Außenwirtschaftsverordnung (AWV)

29. August 2023

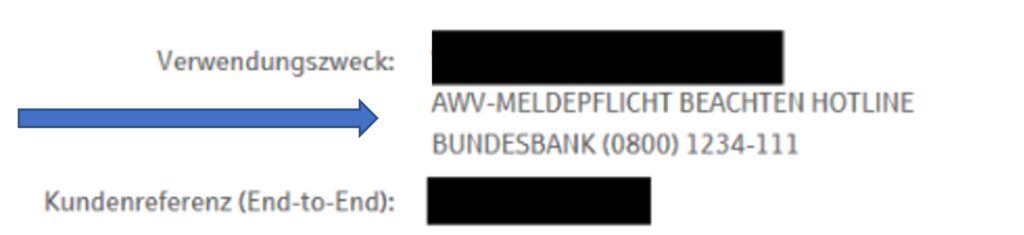

Haben Sie schon mal den Hinweis „AWV-Meldepflicht beachten“ auf dem Kontoauszug bei einer eingehenden Zahlung erhalten ?

Erhalten Sie gelegentlich Überweisungen aus dem Ausland oder zahlen an ausländische Zahlungsempfänger ?

Dann unterliegen sie ggf. der Meldepflicht nach §§ 67 ff. Außenwirtschaftsverordnung (AWV).

Zahlungen ab 12.500 € meldepflichtig

Gemäß § 11 Außenwirtschaftsgesetz (AWG) in Verbindung mit §§ 67 ff. Außenwirtschaftsverordnung (AWV) haben Inländer (in Deutschland ansässige natürliche und juristische Personen, also Menschen, Gesellschaften, Stiftungen, Genossenschaften, vereine etc.) Zahlungen von mehr als 12 500 Euro oder Gegenwert zu melden, die sie von Ausländern (im Ausland ansässige natürliche und juristische Personen) oder für deren Rechnung von Inländern entgegennehmen (eingehende Zahlungen) oder an Ausländer oder für deren Rechnung an Inländer leisten (ausgehende Zahlungen).

Die grenzüberschreitenden Zahlungsmeldungen dienen der Erstellung der Zahlungsbilanz der Bundesrepublik Deutschland und der Europäischen Währungsunion. Sie liefert den für die Wirtschafts- und Währungspolitik zuständigen Stellen, aber auch Verbänden und Unternehmen statistische Informationen über den deutschen Außenwirtschaftsverkehr.

Inländer

Die Begriffe „Inländer“ und „Ausländer“ stellen nicht auf die Staatsangehörigkeit, sondern auf den Unternehmenssitz bzw. Wohnsitz oder gewöhnlichen Aufenthalt einer Privatperson ab (Residenzprinzip). So ist in der Regel ein Deutscher, der länger als ein Jahr im Ausland lebt, als „Ausländer“, eine Person mit ausländischer Staatsangehörigkeit, die länger als ein Jahr in Deutschland lebt, als „Inländer“ anzusehen.

Welche Zahlungen sind betroffen ?

Als meldepflichtige Zahlung gelten

- Überweisungen,

- Barzahlungen,

- Zahlungen mittels Lastschrift,

- Scheck sowie das

- Einbringen von Sachen und Rechten in Unternehmen, Zweigniederlassungen und Betriebsstätten

- Aufrechnungen und Verrechnungen

- Zahlungen per Paypal, Western Union etc.

- An- und Verkauf von Kryptowährungen

- Einzahlungen und Auszahlungen bei internationalen Kryptobörsen mit Auslandsbezug.

Dabei gelten die übrigen Mitgliedsstaaten der Europäischen Union genau als Ausland wie das nicht-europäische Drittland.

Gibt es Ausnahmen ?

Ja, in einigen Fällen, kann eine Meldung unterbleiben:

- Zahlungen für die Ausfuhr oder innergemeinschaftliche Lieferungen von Waren,

- Zahlungen für Warenimporte,

- Auszahlung und Rückzahlung von Krediten und Einlagen mit einer ursprünglich vereinbarten Laufzeit von bis zu 12 Monaten

- langfristiger Kreditverkehr der Geldinstitute mit dem Ausland und

- reine Kontoüberträge (vom eigenen Inlandskonto auf das Auslandskonto oder umgekehrt)

sind nach §§ 67 ff. AWV nicht meldepflichtig.

Bargeldmitnahmen im persönlichen Reiseverkehr sind laut Außenwirtschaftsverordnung nicht meldepflichtig.

Diese unterliegen aber ab 10.000,- € der Meldepflicht beim Zoll.

Barmittel im Reiseverkehr, die sie beim Zoll anmelden müssen sind:

– Bargeld, wie z.B. Banknoten und Münzen, die gültige Zahlungsmittel sind

Banknoten und Münzen, die keine gültigen Zahlungsmittel sind, aber noch in eine Währung umgetauscht werden können, die gültiges Zahlungsmittel ist (z.B. Deutsche Mark, Österreichische Schilling – Umtausch in Euro ist noch möglich

– Übertragbare Inhaberpapiere, wie z.B. Solawechsel

– Schecks und Reiseschecks

– Aktien

– Zahlungsanweisungen und

– Gold in Form von Münzen mit einem Goldgehalt von mindestens 90 Prozent

– Ungemünztes Gold in Form von Barren, Nuggets oder Klumpen mit einem Goldgehalt von mindestens 99,5 %

Mehr Informationen zur Anmeldepflicht beim Zoll finden sie unter: ttps://www.zoll.de/DE/Privatpersonen/Reisen/Rueckkehr-aus-einem-Nicht-EU-Staat/rueckkehr-aus-einem-nicht-eu-staat_node.html

Und wo und wie muss die Meldung erfolgen ?

Das kommt darauf an, ob sie eine gelegentliche Meldung als Privatperson abgeben oder als Unternehmen.

Privatpersonen können die Meldung telefonisch formlos unter 0800-1234 111 abgeben. Bei regelmäßigen Zahlungen müssen sich auch Privatpersonen (wie Unternehmen) registrieren und die Meldung über das AMS-Portal der Bundesbank abgeben. Unternehmen müssen sich zur Erfüllung der Meldepflichten einmalig bei der Bundesbank registrieren und die Meldung elektronisch über das AMS-Portal der Bundesbank vornehmen.

Wer der AWV-Meldepflicht nachkommen muss, der benötigt zunächst eine Meldenummer (auch: „Firmennummer“). Der Antrag auf Erteilung einer AWV-Meldenummer muss bei der Bundesbank gestellt werden.

Die Zuteilung einer Meldenummer erfolgt über einen Antrag, den Sie auf der Homepage der Bundesbank herunterladen können. Der ausgefüllte Antrag kann per E-Mail an aw-stammdaten@bundesbank.de an die Deutsche Bundesbank gesendet werden.

Für Privatpersonen ist im Bereich der Transaktionsmeldungen grds. die Meldenummer 00999995 zu verwenden.

Die Meldung ist an die Deutsche Bundesbank spätestens bis zum 7. Kalendertag nach Ende des Berichtsmonats zu übermitteln (Anlagen Z 10 bis Z 15 zur AWV bis zum 5. Tag nach Ende des Berichtsmonats zu übermitteln)

Wurde für einen Monat fälschlicherweise keine Meldung abgegeben, so ist dies unverzüglich nachzuholen.

Und warum sollte mich das kümmern ? Sollen die doch ihre Statistik ohne mich machen…

Wir können ihre fehlende Begeisterung und Unmut über eine weitere statistische Meldepflicht neben Intrastat-Meldungen und Zusammenfassender Meldung natürlich nachvollziehen.

Allerdings gilt es zu beachten, dass bei einem Verstoß gegen die Meldepflicht Bußgelder bis zu 30.000€ gegen die entsprechenden Unternehmen verhängt werden können, wozu es in letzter Zeit vermehrt auch kommt.

Darum: sollten Sie den Meldepflichten nach der AWV unterliegen, registrieren sie sich am besten kurzfristig bei der Bundesbank.

Für weitere Fragen sprechen Sie gerne uns an.

Ihr Kanzleiteam

Klinkenberg & Kloubert

Sollten Sie weitere Fragen zu dieser Thematik haben, können Sie sich gerne mit uns in Verbindung setzen.